本文来源: 零售商业财经

330

|

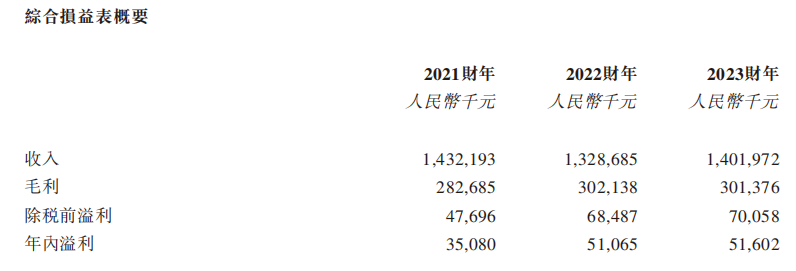

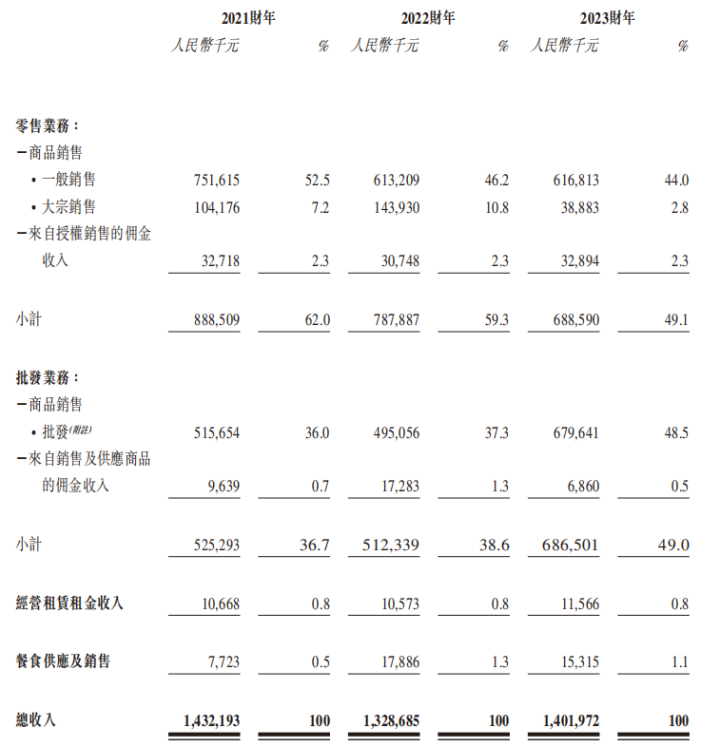

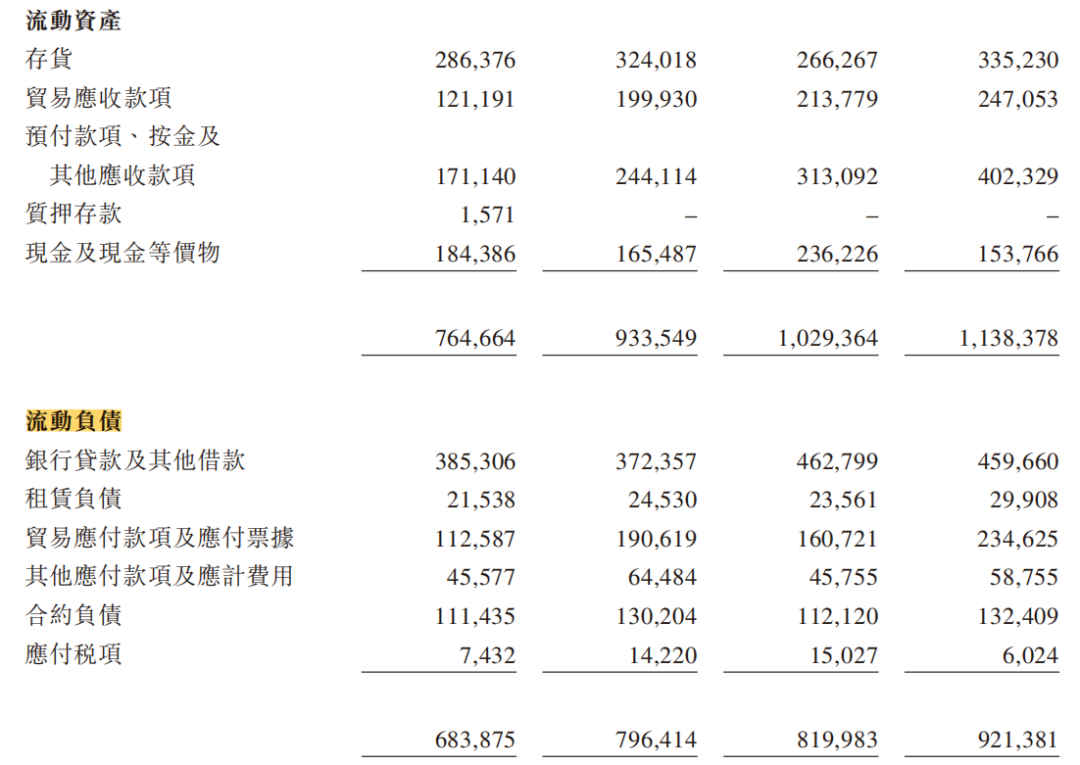

作者:许诚浩 出品:零售商业财经 继物美冲击上市后,时隔三年又一家零售企业向资本市场发起猛攻,这次故事的主角是偏安一隅的“宏信龙”品牌(以下简称“宏信超市”)。 除江苏消费者熟知外,宏信超市的市场知名度并不高。毕竟,成立19年来其始终未走出江苏省,甚至大部分门店都落点在扬州市。招股书显示,截至2024年6月18日,宏信超市在江苏省经营51家超市及109家便利店。其中,49家超市及108家便利店位于扬州市,两家超市及一家便利店位于泰州市。 在扬州稳扎稳打多年,宏信超市已具备一定的区域影响力,据招股书数据,按销售额计,宏信超市于2023年在扬州超市运营商中排名第二,市场份额达9.1%。在江苏中部地区,2023年在该区域超市运营商中排名第五,市场份额为2.3%。 招股书显示,宏信超市近三年年营收分别为14.3亿元,13.29亿元,14亿元;近三年净利润约为3508万元、5106.5万元、5160.2万元。  不过,尽管宏信超市在扬州市处于“第一梯队”,但在业内宏信超市并未能跻身“百强俱乐部”。据中国连锁经营协会发布的2024年中国连锁百强和中国便利店百强名单,宏信超市旗下所有零售业态均不在列,此前也未曾上榜。 尚未能全国规模化布局的宏信超市,仍固守扬州老家,那它究竟有什么底牌能撬开港交所大门? 1、核心零售业务收入下滑,三年闭店240家 “找钱”,或是宏信超市上市的最大诉求,毕竟现在其面临着扩张与财务压力之间的双面冲击。 宏信超市于2005年正式成立,其核心业务包括零售、批发、租赁、供应及销售餐食。其中主要收入来源为零售业务和批发业务,两大业务收入占比为98.7%。 零售业务以“宏信龙”为主品牌,经营超市及便利店。批发业务主要向经销商及其他零售商(包括其他超市及便利店经营者以及餐饮经营者)销售粮油、食品及其他产品。  图源:招股书 靠零售业务起家的宏信超市,正面临业绩下滑的状况,该业务收入从2021年的8.88亿元下滑至2023年的6.88亿元。 业绩下滑似乎和宏信超市未能抓住时代机遇有关,当下零售企业正全面转向全渠道经营模式。线上销售成为不可或缺的渠道,宏信超市也顺势推出了小程序“龙会易购”“宏信龙当日达”,同时与抖音、京东、微信合作。但2021-2023财年,其电商收入贡献分别为1.0%、0.6%及1.6%。 对比来看,永辉2023年线上营收161亿元,占当期公司总营收比例为20.5%。同期,家家悦线上业务销售占比5.98%。可见,无论是对内营收贡献,还是对外占比横向对比,宏信超市都未能展现在线上渠道的竞争力。 面对基本盘收入疲软,宏信企图通过规模扩张来提振业绩。招股书显示,2025年-2028年,宏信超市计划拓展42家门店,其中30家为便利店。 但从其财务数据来看,当下宏信超市似乎难以通过自身现金流支撑扩张。报告期内,流动负债分别为683万、796万和819万,随着流动负债的增加,宏信超市面临着更大的短期偿债压力。  据扬州新闻广播2020年12月报道,宏信龙超市在扬州6个县市区以及泰州、安徽天长等地拥有门店400多家。按照招股书截至2023年末的51家超市及109家便利店数据对比,过去2021年-2023年,宏信超市缩减了超200家门店。与之对应的是员工数量持续下滑。招股书显示,报告期各年底,公司的员工数量分别为1974人、1829人、1696人。 可以预见的是,宏信超市未来仍存在闭店风险,目前其和157家零售店铺订立167份租赁协议,其中有关零售店铺的13、31及22份租赁协议将分别于截至2024年、2025年及2026年12月31日止年度届满。宏信超市在招股书中称,“倘我们无法按商业上可接受的条款重续租赁协议,或租赁协议于届满前因任何原因终止,我们将需要关闭或搬迁相关零售店铺。” 一方面,宏信超市想要快速扩张,亟需充足的资金支持以把握市场机遇,实现业务版图的进一步拓展;另一方面,其核心零售业务板块遭遇了业绩下滑的困境,流动负债也显著增加,不仅影响整体营收的稳定性,还加剧了公司的财务压力。而潜在的闭店风险更是如芒在背,不容忽视。 由此推论,此刻上市融资是宏信超市破解难题、实现可持续发展的最优策略。 2、布局预制菜,跨界找出路 步入到资本市场门前的这一刻,江苏宏信超市连锁股份有限公司董事长高峰个人及通过其全资拥有的瑞川达投资合计控制约29.68%的投票权。疌泉基金持股13.42%,为第二大股东。江都基金持股10.2%,为第三大股东。 虽然核心业务呈下滑趋势,但宏信超市的招股书中仍透露出新故事,以此来增强其整体竞争力。 据招股书,2021-2023年度,宏信超市批发业务收入占比逐渐上升。分别占总收入比例的36.7%、38.6%以及49%。  图源:招股书 宏信超市的批发业务主要面向经销商、其他零售商、海外客户以及分销商和零售商。而零售业务的销售对象除一般消费者外,也向包括企业和政府实体在内的客户提供大宗销售服务。 实际上,能做好批发业务也是得益于宏信超市前期在区域内构建的影响力。 一方面,宏信超市所展现出的区域性特征,赋予了其业务高度集中的优势,使得公司在特定区域内能够拥有更高的市场份额与更强的掌控力。但这种区域性的高度集中也侧面反映出宏信超市在业务拓展上存在一定的局限性,其可能面临较大增长瓶颈。 除批发业务外,宏信超市的新抓手落在了“预制菜”。 2023年,宏信超市成功实现了预制菜业务的显著增长,其销售额达到1500百万人民币。B端是宏信超市预制菜重要的销售渠道,宏信超市利用其采购及供应优质新鲜食品配料的能力,经营中央厨房,生产餐食,并主要交付至当地企业、学校或政府实体。 由于其预制菜业务亮眼的数据表现,让外界形容宏信超市为“披着预制菜外衣的超市”,但实际上,宏信超市的预制菜在扬州地区市场排名中位居第四,市场占有率仅为1.2%。 可见,宏信超市预制菜业务仍有很大的可深耕空间。而宏信超市也确实正有此意,其在招股书中强调其预制菜业务的发展潜力,并计划扩大预制菜的供应链规模。 其在招股书中提到,计划收购13000万平方地块来建立新的中央厨房和配送中心,预计资本支出为7480万元。这表明宏信超市有明确的市场拓展和基础设施建设需求。 可以预见,宏信超市将进一步加大对预制菜业务的投入力度,将其视为推动公司发展的新赛道,并致力于构建新的增长曲线。 宏信超市构建的多元化业务体系,虽然为公司带来了更为丰富的收入来源与更广阔的市场前景,但同时也对资金提出了更高的需求,要求公司投入更多的资金以支持各业务板块的发展。 值得一提的是,公司曾推行加盟超市与便利店计划,但报告期内加盟商销售收入有限,分别为710万、130万、30万元,占年收入不足0.5%。同期,加盟费收入为34.1万、7.8万及27.95万元。加盟商可用“宏信龙”商标,但非强制采购公司产品。鉴于商标保护及特许经营收入微薄,公司于2023年终止了该加盟计划。 无论是批发业务贡献提高还是预制菜成新抓手、亦或是终止加盟计划,都表现出宏信超市正积极开拓一条非传统的零售企业发展道路。 在B端市场取得了显著的成绩,构成了宏信超市的核心竞争力,也为其上市之路奠定基础。 结语 从行业来看,当步步高、中百等区域龙头尝试通过胖东来寻找解决方案时,宏信超市此时冲击IPO之举的确给业内带来了一定的提振作用。 于宏信而言,上市构建了一个稳固且可持续的融资平台,能为公司注入长期发展的强劲动力。同时,冲击上市使宏信在资本市场和公众视野中获得了高度关注,极大地提升了公司的品牌影响力和市场认知度,其品牌知名度也实现了从地域性市场向全国范围内的广泛传播。 于行业而言,宏信超市通过深耕特定区域市场,提前布局多元化的业务模式,为行业内其他企业提供了参考和借鉴。若其成功上市,将吸引更多资本进入零售业,推动行业的快速发展与整体繁荣。 文章来源:“零售商业财经”,未经允许不得转载。 文章代表作者观点,版权归原作者所有,热传平台仅提供信息存储空间服务。 |

2025-12-11

2025-12-11

2025-12-11

2025-12-11

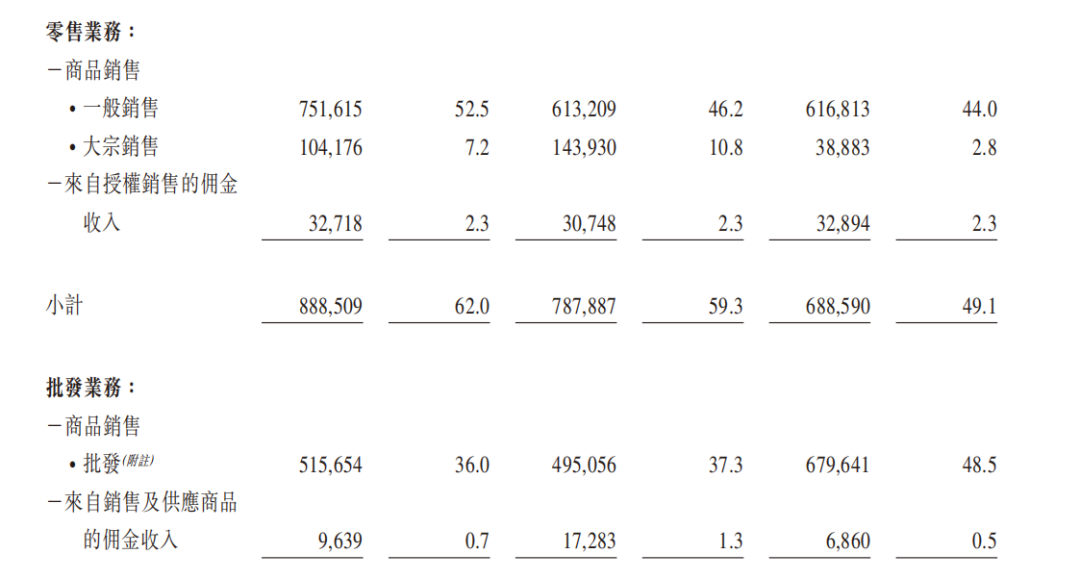

2025-12-11

2025-12-11

2025-12-11

2025-12-11