本文来源: 魔镜洞察

88

|

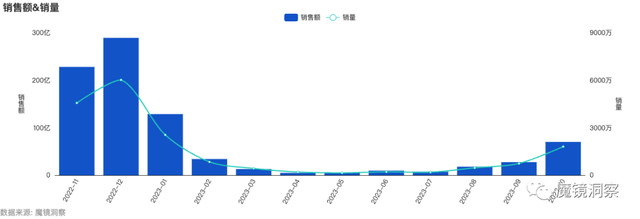

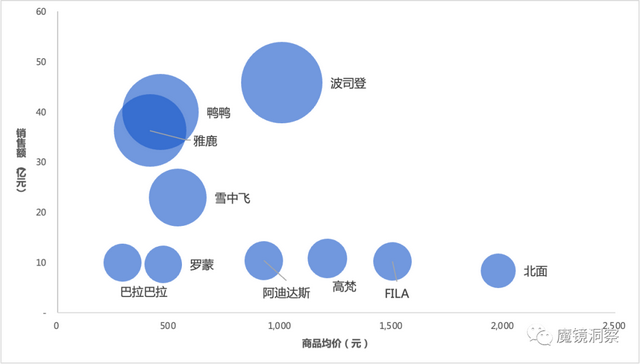

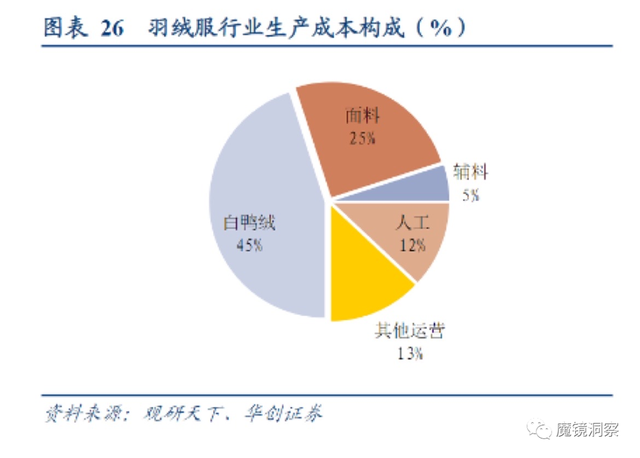

本文要点 1. 羽绒服消费具有明显的季节性,2022年11月-2023年10月期间主流电商平台羽绒服销售额835.58亿元,销量达到1.82亿件,市场规模处于高速增长阶段。 2. 2015年-2020年中国羽绒服的平均单价上涨了200多元,羽绒服涨价主要受到原材料价格上涨、行业标准迭代、品牌高端化策略影响。 3.羽绒服赛道的内卷主要体现在原材料、产品设计、场景拓展等方面,更高级的填充物、更优异的产品参数、更吸睛的剪裁设计成为越来越多品牌的选择。 最近“断崖式降温”席卷全国,寒潮之下又到了一年一度囤羽绒服的时候。 不久前,网易严选推出千元以上羽绒服“中国大鹅·焱系列”,随即“你能接受千元以上的国产羽绒服吗?”话题冲上微博热搜,持续霸榜多日。关于羽绒服涨价的讨论,似乎已经成了每年冬天的必备项目。 社媒上对于国产羽绒服的讨论,某种程度也反映出人们潜意识里对国产羽绒服的认知还停留在“低价”阶段,国产中高端羽绒服品牌还未占领消费者心智,市场还有较大的发展空间。究竟是哪些因素影响了羽绒服的价格?内卷的国产羽绒服市场的存在哪些趋势?国产羽绒服的下一个风口在哪里? 01 季节性单品撑起的千亿市场 我国羽绒服市场处于快速发展阶段,根据中国服装协会数据,2015年我国羽绒服市场规模为767亿元,2018年突破千亿元达到1068亿,2021年增长至1562亿元,2015-2021年年均复合增速达12.6%。 虽然本土羽绒服市场已具有较为可观的规模,但中国羽绒服市场渗透率仅有9%左右,远不及欧洲发达国家的30%以上,目前这一指标最高的为日本,渗透率高达70%左右,国内羽绒服市场未来的潜力巨大。  2022年11月-2023年10月 主流电商平台羽绒服市场销售趋势 根据魔镜分析+数据显示,2022年11月-2023年10月期间,主流电商平台羽绒服销售额835.58亿元,销量达到1.82亿件。羽绒服消费具有明显的季节性,秋冬季节是羽绒服的主战场,尤其在11-12月气温骤降并叠加双11、双12等消费节buff,两个月累计销售额占全年比重超60%。  2022年11月-2023年10月羽绒服销售额TOP30品牌 羽绒服市场竞争较为激烈,根据魔镜分析+主流电商平台的数据显示,国内羽绒服市场集中度较低,在近一个滚动年中CR10市场份额为24.5%。我国是羽绒羽毛生产大国,每年出产的羽绒原料占全球总量的40%以上,同时我国也是羽绒服制造大国、具有成本优势,因此电商平台上充斥着大量“白牌”羽绒服。 目前,在我国羽绒服市场活跃的品牌大致可以分为三类,专业羽绒服品牌、运动户外品牌和快时尚品牌。专业羽绒服品牌以羽绒服为核心产品向外拓展,销售额TOP5的品牌均属于这一门类,其中排名最高的是波司登市场份额达5.5%,其次是鸭鸭市场份额为4.8%;以阿迪达斯为代表的运动品牌和以优衣库为代表的快时尚品牌,只把羽绒服作为季节性产品,更强调功能性和设计感。  2022年11月-2023年10月 羽绒服销售额TOP10品牌及其均价分布 近一年的销售数据显示,我国市场上主流的羽绒服品牌集中在均价1000元以下的中低端价位,销售额排名前30的品牌中有22个销售均价不足千元;同时也有3个均价超过3000元的轻奢品牌入榜,分别是迪桑特、加拿大鹅、Moncler,国外品牌占据了羽绒服的中高端市场,定价普遍在千元及以上。 除去森马旗下的儿童品牌巴拉巴拉商品均价在290元左右,销售排名靠前的国产品牌大多集中在400-600元的价格带,如老牌国货羽绒服鸭鸭、雅鹿,波司登旗下主打中低端市场的雪中飞,男装品牌罗蒙;中高端市场表现突出的本土品牌仅有均价在1003元左右的波司登,以及均价在1208元的高梵。高梵定位1500-3000元的中高端市场,是近几年的鹅绒服“新贵”,抖音双11期间首日GMV破2000万、登顶女装羽绒服品牌榜榜首。 02 “大鹅”进场、新国标助推,加速行业迭代  2022年11月-2023年10月 主流电商平台羽绒服销量分布 从各个价位段的销量情况来看,千元以下的中低价位羽绒服消费仍是市场主流。尽管如此羽绒服价格上涨也是行业共识,据中华全国商业信息中心统计2015年-2020年,中国羽绒服的平均单价上涨了200多元,由432元上涨到656元。 羽绒服整体价格的走高,一方面来源于品牌升级的诉求。我们在前文分析过,中高端市场盘踞着大量国际品牌,本土品牌相对稀缺,定价普遍在千元以下。2018年加拿大鹅进入中国市场,即使是万元的定价也没有阻挡消费者购买的热情,不畏寒冷排队抢购的人们让品牌方看到了高端市场的潜力,加速了国产品牌高端化的进程。 以波司登为例,品牌从2018年起开始大幅调价,根据国信证券研报显示2017年波司登品牌1000元以下产品占47.5%,而到了2018年占比就降至12.5%,反观1000-1800元区间及以上的产品占比已接近90%。东兴证券研报也显示,2017 年波司登的吊牌价平均为 1000 元至 1100 元,2021 年则超过 1800 元。 波司登的调价策略也与当时的处境有关,此前因为战略错误导致品牌很长一段时间里都面临着关店甩货的问题,另外老旧的品牌形象也在时代的潮流中掉队。从目前波司登整体的销量分布来看,波司登的高端化策略已初具成效,千元以上的中高端产品销量占比达40%以上。 近年来,鸭鸭、雪中飞等平价品牌也开始向上拓展。鸭鸭天猫旗舰店内最贵的羽绒服标价5999,同时还有不少千元以上的明星同款。 本土品牌的高端化之路仍需要经历市场检验,不过羽绒服涨价还有一层重要的原因是生产成本上升。华创证券研究显示,羽绒服的成本构成主要由羽绒、面料、辅料、人工等方面,其中羽绒的占比为45%左右。  图片来源:华创证券 作为制作羽绒服的核心原料,羽绒的价格在过去的几年里持续走高,根据DT研究院整理的数据显示,2016年90%白鸭绒每千克为200元,90%白鹅绒每千克接近400元,而到了2022年这两种材料大幅上涨至360元、640元左右。 除去原材料变贵,行业标准提升也抬高了羽绒服的成本。2022年4月《羽绒服装》新国标GB/T 14272-2021正式推向市场,新老国标最主要的区别是将“含绒量”的说法调整为“绒子含量”,因此羽绒服填充物的标准也从“含绒量明示值不低于50%”变为“绒子含量明示值不低于50%,且绒丝和羽丝的含量不高于10%”。  图片来源:中国服装协会网 这两者主要的区别在于,含绒量包含绒子和绒丝,而绒子指的是禽类表皮上的纤细柔软的绒毛,通常呈球状,由绒丝和绒核组成。一些商家为了节约成本以绒丝替代绒子,导致实际保暖效果大打折扣。新国标无疑提升了行业整体的产品品质,也使得生产成本相应上升,进而传导到销售端,让消费者产生羽绒服越来越贵的感受。 艾媒咨询2023年的调研显示,中国网民对于羽绒服的价格偏好集中在千元以下的价格带,也就是目前国产品牌的主战场,只有不到15%的用户能够接受千元以上的羽绒服,未来国产羽绒服品牌还需要找到自己护城河让消费者甘愿为品牌溢价买单。 03 赛道内卷,要高品质也要懂潮流 为了在竞争激烈的羽绒服赛道站稳脚跟,品牌们愈发注重产品品质和设计方面的差异化,具体而言有以下几个方面:

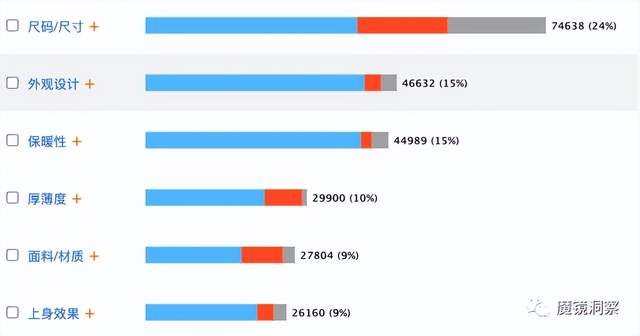

相比于鸭绒,鹅绒在产量上更具稀缺性,因为鹅的生长周期更长、需要8-12个月才能成熟,且大部分养殖在寒冷的北方,而鸭子的成熟周期只需要3-4个月;市场的共识是鹅绒的保暖性优于鸭绒,其绒朵更大更蓬松。这些因素使得鹅绒服往往与高端挂钩,产品均价在千元以上。 魔镜观察到为了在鹅绒服上做出差异化,鹅绒的产地和品质也成为一大卖点,比如雪中飞的钛轻系列主打长白山自然放养鹅绒,高梵黑金系列的鹅绒则来自国际知名产地匈牙利,而在社媒引发讨论的网易严选“中国大鹅”则选用了国内优质产区皖西的大鹅胸腹绒毛作为填充物。  图片来源:天猫旗舰店 在愈发内卷的市场环境中,羽绒的充绒量、蓬松度等概念也成为了各品牌营销的重点。曾经市场充斥着100g出头充绒量、600蓬左右的羽绒服,如今“极寒保暖”概念成为主打,蓬松度动辄700+,充绒量大于200g的羽绒服更是随处可见。 更加明显的体感是,现在的羽绒服更好看了。“颜值经济”当道,消费者的审美也在升级,保暖性只是羽绒服的基准线,越来越多的人开始在意羽绒服的时尚属性。在DT研究院2022年的一项调研中,“款式设计”成为了消费者购买羽绒服时最先考虑的因素,其次才是羽绒参数和价格。魔镜电商聆听近一年的数据显示,羽绒服的外观设计也是用户在评价时优先考虑的维度。  2022年11月-2023年10月 主流电商平台关于羽绒服的用户评论情况 波司登、鸭鸭、高梵先后把国产羽绒服送进时装周,其他品牌也纷纷在产品设计上发力,从剪裁、配色到面料选择,再到IP联名,破除人们对于羽绒服单调难看的刻板印象,将其打造成为时尚单品,满足消费者的审美取向。 04 场景拓展,万物皆可“羽绒” 纵向上羽绒服的原料、设计已经卷出新高度,横向上的品类拓展也是一个明显的市场趋势,羽绒制品逐渐适配于更多的生活场景。 首先,近几年露营、徒步、滑雪等户外活动的火爆为相关行业带来了新的机遇,也让羽绒服向户外场景拓展。据魔镜分析+数据显示,主打户外场景的羽绒产品近一年的总销售额达到41.7亿元,同比上升46.6%。 除了推出防水防风适合户外运动的羽绒服,不少品牌还选择将冲锋衣与羽绒服结合。冲锋衣是户外场景的必备单品,也是备受年轻人推崇的“秋冬保暖搭子”,在社交媒体上热度持续走高。根据魔镜社交聆听,今年10月冲锋衣的社媒声量高达213万,远超声量122万的羽绒服。  图片来源:淘宝 户外品牌骆驼推出的三合一冲锋衣是这一类目下的爆款,在天猫平台累计销售量超过20万。不同于市面上主流冲锋衣的抓绒内胆,这款三合一冲锋衣还提供了以白鸭绒、鹅绒为填充的羽绒内胆,大大提升了保暖性,让消费者可以轻松应对低温户外场景。 此外,各式各样的羽绒制品也满足了消费者多样化的日常保暖需求,比如羽绒帽、羽绒围巾,相比于毛绒织物更轻薄、亲肤,而且还具有更好的防风效果,堪称北方过冬必备单品;羽绒被也成为许多家庭的冬被首选,轻薄透气(唯一的缺点就是可能太热),近一年在电商平台的销售额高达近30亿元。  图片来源:淘宝 05 总结 我国既是全球羽绒生产、羽绒服制造的主要国家,也是羽绒产品的消费大国,在渗透率不足10%的背景下,未来市场仍存在广阔的前景。据中信证券数据,我国羽绒服市场将保持高速增长,预计2024年市场规模将达到1950亿元。 中国羽绒服行业还未形成垄断,赛道内玩家众多,作为一个多元化的市场,羽绒服的受众涵盖了全年龄段、各消费层级,如何形成差异化、建立品牌护城河,是每一个入局者都要面临的课题。赛道内卷背后是人们消费预期的变化,从单一需求到个性化的需求,从一个场景到多样化的场景,无论是布局全产品线,还是瞄准细分领域,品牌需要不断洞察市场趋势、解决核心用户的痛点,才能在激烈的竞争中脱颖而出。 1、版权归原作者所有,未经允许不得转载,热传网平台仅提供信息存储空间服务。 2、热传网发表的该观点仅代表作者本人,与本网站立场无关,如有侵犯您的权益,请联系立删。 |

2024-04-25

2024-04-25

2024-04-25

2024-04-25

2024-04-25

2024-04-25

2024-04-25

2024-04-25