本文来源: AI商业评论

160

|

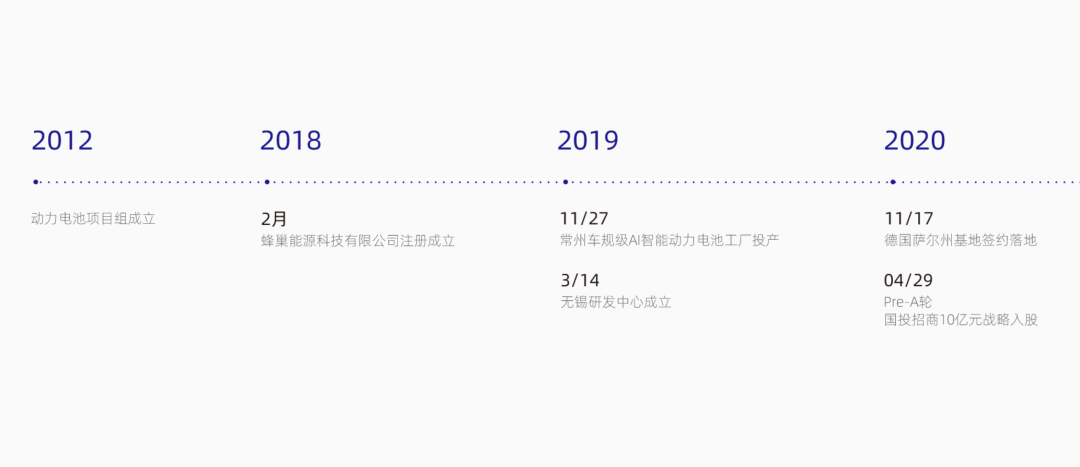

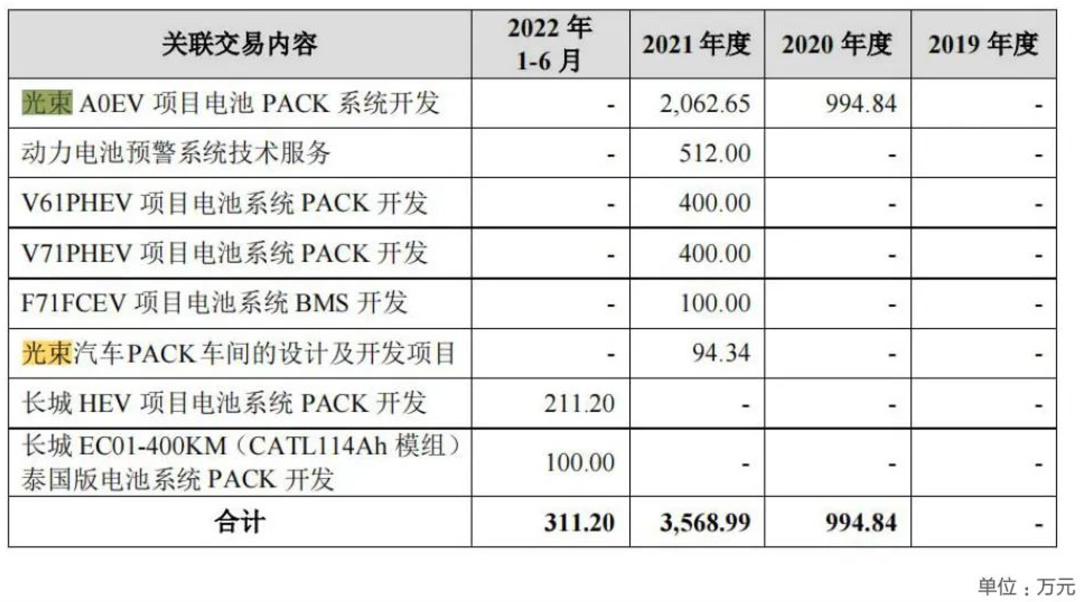

来源| AI商业评论 动力电池赛道正在上演一场宛如电商领域SHEIN与阿里的大战。 这里的新主角分别为蜂巢能源和宁德时代。 在电商赛道,阿里国际化市场受到SHEIN凶猛侵蚀,从市值来看,阿里巴巴当前市值为2109亿美金;而SHEIN估值660亿美金,是阿里市值30%+份额。 类比之,在动力电池赛道,宁德时代市值8122亿人民币,蜂巢能源于去年11月获得上交所上市批准,估值600亿元,而且近期拿下宝马540亿人民币大单,其估值可能发生火箭式增长。 10月12日,据媒体报道,蜂巢能源已经获得宝马欧洲区近90GWh的产能订单。如果每瓦时的价格以0.6元来估算,宝马这笔订单的价值将到达540亿人民币。这笔大单金额比蜂巢能源估值还高,可谓“生吞宝马大单”。 试问旁观者电池巨头宁德时代,慌不慌? 冰冻三尺,非一日之寒。蜂巢能源能从宁德时代手中硬抢宝马大单,也非一日之功,其实早已有预兆。 一场“豪赌”背后的暗涌 蜂巢能源的诞生,原就是长城汽车掌门人魏建军的一场十年豪赌。 2012年,彼时新能源汽车寥若晨星,动力电池还处于冷门领域,甚至被视为笑柄。 但魏建军意识到电动车领域的巨大潜力,于长城汽车内部成立动力电池项目组,2016年将其升级为事业部,即蜂巢能源的前身。 2018年2月,蜂巢能源正式成立。 43岁的杨红新,是长城汽车老兵,于2003年加入公司技术中心,历任新能源工程研究院院长、动力电池事业部总经理等职位,于2018年出任蜂巢能源总经理一职,2021年成为董事长。   杨红新制定了蜂巢能源2025年全球年产能达到100GWh的计划,并最终成为国内前三强企业。 这种信心来自于它的核心技术——短刀电芯+叠片。 叠片技术在电池制造中主要应用于方形和软包电芯,蜂巢能源通过八个工位同时进行叠片,以每秒0.125个电芯的生产速度,取得了行业领先的效率,特别是在与圆柱电池的竞争中。 但方形电芯的高生产效率对良率和一致性的控制提出了更高的要求,宝马的巨额订单将帮助叠片技术在电池制造中迈出更大的步伐。 其实,包括松下和宁德时代在内的电池制造商也计划开发叠片电池,但迄今为止,蜂巢能源称自己是这方面的先驱。 2019年,凭借其产品在市场上取得的突破,杨红新豪言,“抢占电池行业巨头宁德时代40%以上市场份额“。 彼时,宁德时代占据动力电池市场份额的50.5%。"这是竞争不充分的结果,通常情况下,在任何市场中,一家企业的市场份额超过30%都是不正常的。"杨红新说。 从长远来看,这种竞争将降低电池成本,有利于整个电动汽车行业的发展。 2022年12月,蜂巢能源科创板IPO获上交所受理,保荐机构为中信证券。招股书显示,2020年、2021年、2022年,蜂巢能源主营业务收入分别为16.71亿元、42.39亿元、87亿元,年复合增长率达到128.17%,逐年呈上升趋势。 但由于巨额的投入,蜂巢能源目前仍未盈利。2020-2022年,蜂巢能源电池业务毛利率分别为0.89%、3.23%及4.57%,低于行业平均水平,2022年净亏损达22.5亿元。 更严峻的挑战是营收来源过度依赖单一大客户——长城汽车。以2022上半年为例,长城系车型带来的收入占总营收的比例达57%。 其实蜂巢能源能够成功拿下宝马大单,也不乏长城汽车长期背后助力。 三年前,长城汽车和宝马集团合资成立光束汽车公司,各持股50%。 2020-2021年,蜂巢能源和这家公司做过多笔交易,比如PACK(组合电池,即动力电池的包装、封装或者装配过程)系统开发、车间设计等。  其中,PACK系统开发的两笔交易金额共3057万元。 “光束汽车用的就是蜂巢能源生产的电池。宝马可能基于此前良好的合作,给了订单。”汽车行业业内人士表示,传统OEM都希望有一家稳定、长期的合作伙伴。 电池市场坠入红海 蜂巢能源与宁德时代的存量搏杀 经过几年的高速发展后,动力电池行业最大的担忧已转变为产能过剩。 据中国汽车动力电池产业创新联盟统计,今年前8个月,我国新能源汽车电池装机量为219.2 GWh,约为总产量419.7 GWh的一半,意味着电池供应过剩达200GWh。 由于国内的瓶颈,许多电池制造商正在国外寻找机会,包括宁德时代、蜂巢能源、亿纬锂能、中航锂电均在海外建厂,主要在欧洲。 不少电池厂商试图通过出海寻找“第二增长曲线”,例如,大众汽车支持的国轩高科上半年海外收入较去年同期翻了两番,达到31亿元人民币(4.332亿美元)。 然而,今年10月,欧盟宣布对产自中国的纯电动汽车正式启动反补贴调查。这使出海这条道路变得更加困难。 欧盟对电池制造商的最新补贴有一些新要求:新能源汽车和电池制造商必须获得欧洲合格认证,从2027年起,至少60%的材料必须在欧洲采购,这将大大增加成本。 最难的是在欧洲购买电池负极材料。由于生产过程中的高能耗和粉尘问题,很难在欧盟建立负极材料工厂。此外,即使满足了60%的采购要求,欧洲制造的电池成本也将高于中国制造的电池。 此外,《欧盟电池法》也将于明年2月生效,该法对可持续发展提出了具体要求,如碳足迹、电池回收、回收材料的再利用和尽职调查,必然增加中国电池制造商走向世界的难度。 中关村新型电池技术创新联盟秘书长、中国电池协会理事长于清教表示,销往欧洲的电池必须遵守《欧盟电池法》,因此短期内生产成本将上升,这将阻碍中小企业的发展。从长远来看,该法将导致电池行业的重新洗牌,并推动全球范围内的低碳转型。 这对于尚处于爬坡阶段的蜂巢能源的打击更大。而且还需要面临巨头的激烈竞争,比如宁德时代。 据韩国市场研究机构SNE统计,去年宁德时代在全球动力电池行业的市场份额为32.6%,连续五年位居全球第一,而蜂巢能源则以2.5%的市场份额进入前十。 从体量上看,蜂巢能源与宁德时代仍有差距,其实两者早已开启正面硬刚。 2022年2月,蜂巢能源被曝出受到宁德时代起诉,法院判决书显示,2018年至2019年,9名宁德时代前员工加入蜂巢能源关联公司,为蜂巢能源提供服务。 这9名员工在宁德时代任职期间,分别担任总工程师、制造工程师和营销专员。宁德时代认为这9人违反了公司与他们签订的协议。 2022年7月,在法院的调解下,双方达成和解,蜂巢能源向宁德时代支付500万元和解款。 在与巨头比拼当中,蜂巢能源具备自己的“杀手锏”——价格,作为增长最快的电池企业,它的目标就是要挑战市场,底气源于其工艺上要比宁德要简单一些。 在商用车C to P(将电芯直接集成到电池组中,再将电池应用到车上。与C to P对应的是C to C,将电芯直接安装在车辆中)领域,宁德时代对每个小电芯进行胶粘;而蜂巢能源走的是大模组胶粘,所以工艺方面能节省一部分成本,而且后期维修环节,蜂巢能源也可节省一些成本。 C to P实际上并不完全是电芯到PACK,也可以归为一个大模组到PACK。宁德时代小电芯到PACK更节省了空间,蜂巢能源在成本和工艺方面相对更有优势。 结语 宝马一直致力于推动电池技术的进步,宝马决定把巨额订单交付给蜂巢能源,或许说明宝马更看好方形电芯,认为方形电芯才是标准化生产的最佳解决方案。 倘若宝马的订单能够如期交付,蜂巢能源将成为最大的受益者,同时将推动叠片技术在电池行业的应用。 过去几年,蜂巢能源成为崛起最快的电池新秀,能否挑战宁德时代电池霸主地位,拭目以待。 1、版权归原作者所有,未经允许不得转载,热传网平台仅提供信息存储空间服务。 2、热传网发表的该观点仅代表作者本人,与本网站立场无关,如有侵犯您的权益,请联系立删。 |

2024-07-25

2024-07-25

2024-07-25

2024-07-25

2024-07-25

2024-07-25

2024-07-25

2024-07-25