161

|

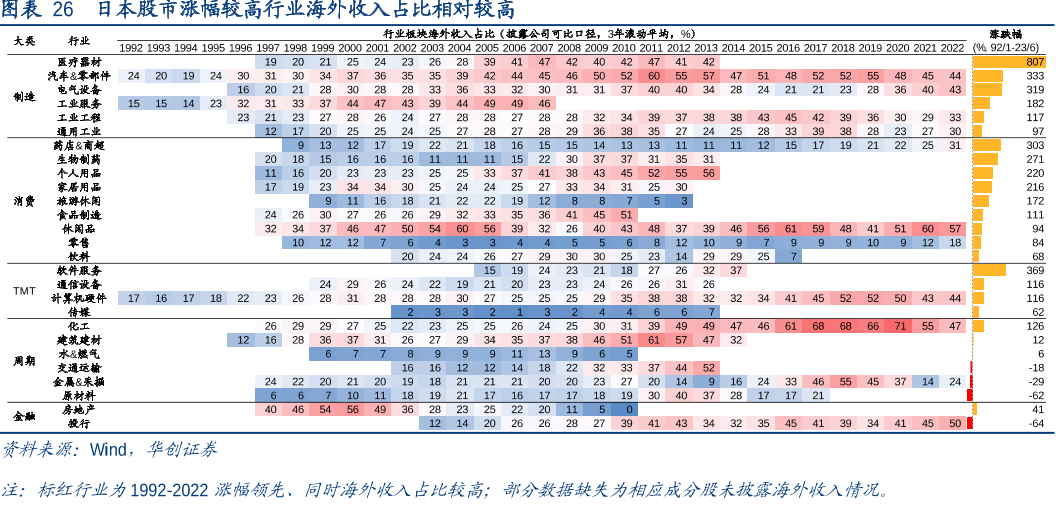

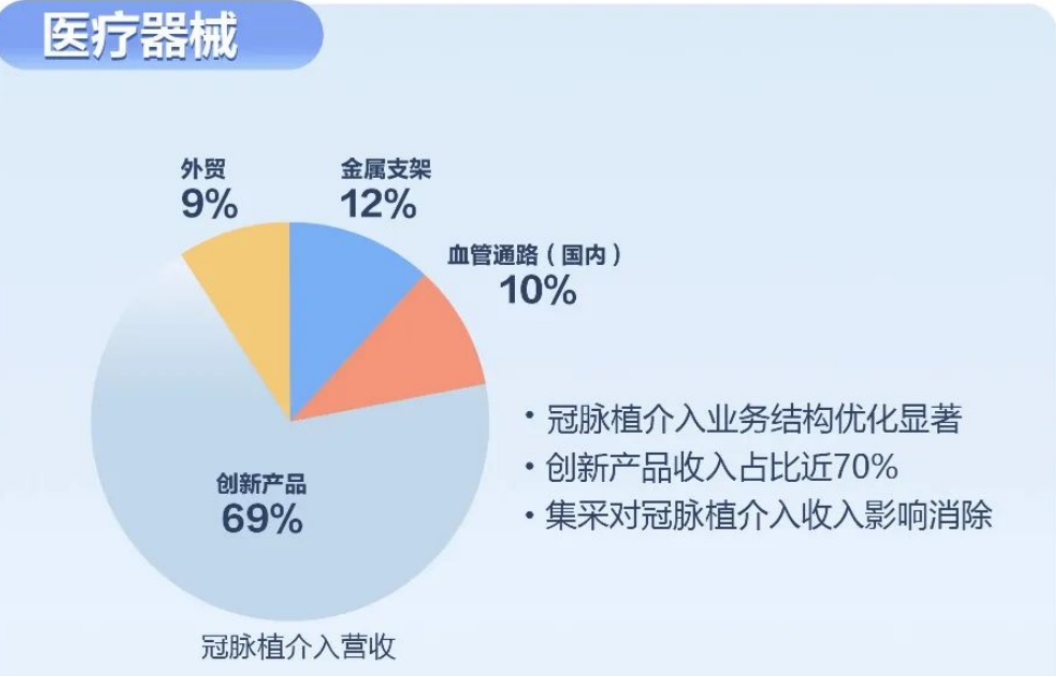

来源|价值事务所 《价值事务所》的老读者应该都清楚,所长对医疗器械算是青睐有加,因此,也一直对医疗器械相关机会高度关注,尤其有关注追踪市场上是否有合适的追踪中证全指医疗器械指数的医疗器械ETF(至于为什么,这里先按下不表,后文我们再仔细介绍)。正好近期华夏中证全指医疗器械交易型开放式指数证券投资基金开始发行(认购代码:562603 ,交易代码:562600),所以,所长迫不及待地想和大家分享医疗器械ETF及其背后医疗器械赛道的投资逻辑。 华创证券在一份研报中记录了日本1992-2022这三十年间各行业的涨幅表现,其中,医疗器材以807%的累计涨幅高居第一,而且与第二名软件服务拉开了一倍还多的差距。  不仅日本,大洋对岸的美国亦是如此。过去四十年间,美国的医疗保健板块有非常明显的超额收益,仅次于信息技术行业(毕竟现在美国市值最大的企业就是那几家科技巨头,排第一很容易理解)。  美日如此,我大A其实也如此。在过去的20多年,大A曾诞生了15家市值涨幅超百倍的公司,其中,医疗行业占4席,和食品饮料并列第一。 不论发达国家还是大A的过去,都证明了医疗行业长坡厚雪,可以说是最值得深挖的行业,没有之一,它既是永续刚需,又是消费升级,既是白马,又有高成长,还兼具科技属性,它的长线投资价值其实早已超越了短期波动的理解。 01药不如械 医疗行业中,药和械占了最大的两块,而在这两块中,药实则差械远矣。 最开头提到的日本市场表现,累计有807%涨幅排名第一的是医疗器材,生物制药虽然也表现不俗,但271%的累计涨幅差医疗器材还是太多太多了。 美国也是如此,在近40年轰轰烈烈的大牛市中,医疗器械整体涨幅高达795倍,制药公司虽然也不错,但涨幅却只有166倍,和器械一比相差过大。 为什么呢?为什么器械和药品不知不觉间拉开了如此大的差距? 这里面最核心的原因在于,医疗器械产品的创新更多是如同手机般的迭代式创新,而非如创新药般的毁灭式创新。 咱们就此先举个例子,假设某医疗器械公司的产品A卖得好,那么也许2-3年后就会推出A产品的升级版A2,再过2-3年又进一步推出A3,A2价格高于A1,A3自然也会高于A2,一款产品可以一直吃消费升级的钱,就好比当年iphone5只要五千元,现在的iphone15分分钟过万。 美国近几十年最牛的医疗器械公司之一,推出达芬奇手术机器人的直觉外科,正是这样操作的,现在他的机器人已经进化到了第四代。  同样是面对集采,器械企业爬出集采泥潭的速度就明显比医药企业强。典型如打骨折的冠脉支架,乐普仅花了一年多就彻底将集采负面影响出清,到2022H1,公司就直接在财报中写明冠脉植介入业务结构优化显著,创新产品收入占比达69%,集采影响已基本消除。  看吧,创新器械比创新药就是要容易得多,毕竟器械只用迭个代就可以了,而药需要找一个全新靶点从头再来才行。一款创新药的生命周期就那么几年,过了就过了,而一款器械的生命周期往往能高达几十年甚至更长。 而且就我们中国本身而言,医疗器械的属性也更偏向于咱们擅长的制造业,以我们国内的工程师红利来做医疗器械,从全球角度看,具备非常明显的比较优势。 因此,咱们国内医疗器械出海的进度远远走在了药品的前面,当国内药企还在苦苦思索如何出海时,不少器械企业已经实现了40%、50%营收来自海外,并且海外毛利比国内更高。 典型如南微医学,一个靠内镜周边配件讨生活的企业,本来觉得他的天花板低,可他一出海,市场空间瞬间就被打开了。目前,南微的收入有近一半来自海外,海外的毛利还高于国内,不出意外,以后海外收入会越来越高,毕竟全球市场和国内相比大了好几圈。 其次,就使用体验而言,医疗器械的转换成本也确实太高了,医生们一旦用惯了某家公司的产品,几乎不会考虑更换。这里面最典型的莫过于医疗设备、手术机器人之类的东西,这类产品看起来卖的是设备,其实最重要的是那个配套系统,咱们消费者从IOS系统切安卓都如此不舒适,更何况医生们要操作这么复杂的医学系统。 所以,对于医生来说,如果有相似产品,仅仅是价格便宜一点或者产品有一丢丢的改良进步,那基本是不可能考虑更换的,毕竟重新去学习和训练的代价太高了。 以上几方面的原因,就使得医疗器械各细分领域的竞争格局基本非常稳定,领先者几乎不会有落后风险,大部分龙头企业都是只输时间不输钱。就美国的医疗行业公司而言,器械公司普遍比跨国大药企享受更高的估值溢价。 回到国内我们来看,近几年迈瑞市值超越恒瑞,表面上看是因为恒瑞前有集采压力后有创新内卷,是大意失荆州的偶然,但如果从器械和药品的商业模式去分析,迈瑞超越恒瑞又是一种必然。 02参与医疗器械行业的最佳选择 前文说到,整个医疗行业长坡厚雪,长期而言可谓大牛辈出,而医疗器械整体又要好于药品,因此,直接参与医疗器械行业可谓是更优的选择。 不过,对于咱普通投资者而言,由于当前市场容量不断扩充且医疗器械细分品类也众多,直接选择企业参与会面临较大的选择成本及交易管理成本,当然,这还不是最重要的,最重要的是容易踩雷。因此,所长一直认为,对于绝大多数普通投资者而言,选择优质行业的指数借道参与其实是更优的选择。 而且真的等市场大跌时,如果你选择的是单独的企业,会面临较大的考验,尤其是天天下跌外加一大堆负面消息,能不恐慌性抛售就不错了,基本不可能有勇气逆势加仓,事实上,绝大多数超额收益其实来自于逆势加仓。 但如果是指数,就没有这样的问题了。 近期,华夏基金推出的追踪中证全指医疗器械指数的医疗器械ETF正在发行(认购代码:562603 ,交易代码:562600),感兴趣的同学通过认购代码(562603)即可参与认购。 从区间绝对收益来看,2019、2020年医疗器械指数分别取得了44.02%、69.70%的绝对收益,自基日以来截至2023年5月22日,医疗器械指数的年化收益率高达15.58%,整体表现大大优于医药生物(申万)、沪深300以及中证500指数。  目前医疗器械ETF(认购代码:562603 ,交易代码:562600)追踪的医疗器械指数集中度还是较高,前十大占比44.36%,且盈利增速都维持在较高水平,根据Wind一致预期数据,前十大权重的一致预测净利润增速中位数值为16.55%。  03写在最后 总之,医疗器械市场容量足够广阔,细分赛道非常多,每个赛道都可能出现优秀公司,而且,医疗器械偏制造业的属性更适合我们中国人,器械的出海进度远远走在药品前头。 如果隔壁日本、美国的医疗器械企业都能实现40年的惊人涨幅,那咱们国内的器械企业就只会更多不会更少。 谁让我们具备庞大的工程师红利? 1、版权归原作者所有,未经允许不得转载,热传网平台仅提供信息存储空间服务。 2、热传网发表的该观点仅代表作者本人,与本网站立场无关,如有侵犯您的权益,请联系立删。 |

2024-07-25

2024-07-25

2024-07-25

2024-07-25

2024-07-25

2024-07-25

2024-07-25

2024-07-25